相続ブログ

BLOG

特別受益がある場合の遺産分割について

今回は、特別受益がある場合の遺産分割についてお伝えします。

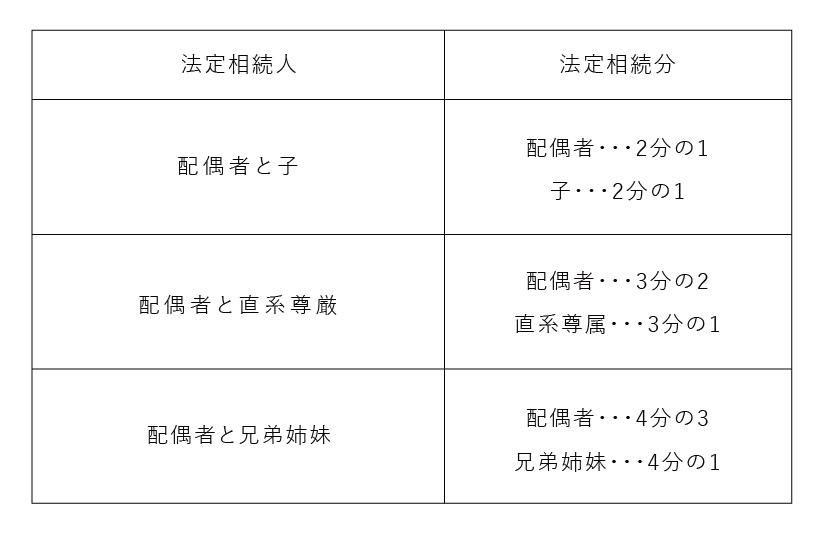

法定相続分とは

まず、特別受益について考える前に法定相続分の考え方をおさらいする必要があります。

法定相続分とは、民法によってあらかじめ決められた各相続人の相続権の割合のことです。

相続人になれるのは、被相続人(亡くなった人)の配偶者、それ以外は、子、直系尊属(親など)、兄弟姉妹の順位で相続人になります。

法定相続分は、この相続人の組み合わせによって変わります。

なお、同順位の相続人がいるときは、それを均等に分けます。

たとえば、相続人が配偶者・長女・次女の3人であれば、法定相続分は、

・配偶者 2分の1

・長女と次女 4分の1ずつ

となります。

ただし、複数の兄弟姉妹が相続人となるケースで、同じ両親から生まれた者とそうでない者(異父兄弟・異母兄弟)がいる場合、後者は前者の2分の1になります。

特別受益とは

「特別受益」とは、被相続人から受けた

・遺贈

・婚姻、養子縁組、生計の資本として受けた贈与

のことです。(民法第903条第1項)

相続人の中に「特別受益」を受けている人物がいる相続では、各相続人の法定相続分が調整されます。

特別受益があるときの法定相続分

特別受益があるときの法定相続分は、次の手順で調整されます。

・その特別受益を相続財産に加算する

↓

・上記の額から法定相続分を計算する

↓

・特別受益を受けた相続人から特別受益の額を控除する

特別受益の計算例

具体例で見ていきましょう。

【例】

・父が死亡

・相続人は妻、長女、次女の3人

・相続財産は1億円

・次女は父から2,000万円の特別受益を受けている

【相続分】

・相続財産

1億円+2,000万円(A)

・法定相続分

妻 6,000万円(A×2分の1)

長女 3,000万円(A×4分の1)

次女 1,000万円(A×4分の1-2,000万円)

(解説)

特別受益がなければ、妻は5,000万円、長女と次女は平等に2,500万円ずつの法定相続分となります。

しかし、次女にのみ2,000万円の特別受益があるため、上記の計算どおり、父の1億円の遺産は、妻6,000万円、長女3,000万円、次女1,000万円に調整されます。

特別受益があるときの遺産分割

相続人が複数いる場合、誰がどの遺産を相続するかを決めるために遺産分割を行うことが通常です。

遺産分割は、相続人同士の話合いですので、誰がどのくらいの遺産を相続するかは基本的に自由に決められます。

しかし、生前贈与や遺贈で高額な資産を受け取っている相続人がいれば、遺産分割にそのことを反映させなければ不公平だと、他の相続人は考えるでしょう。

法律でも、特別受益があればその人物の相続分が少なくなることは明記されているため、わざわざ平等に分ける理由はありません。

このことから、特別受益を受けた相続人が遺産分割で受け取れる遺産は、少なくなることが通常と考えらえます。

特別受益の持ち戻し免除の意思表示

遺産相続では、この特別受益の有無でもめるケースが多くあります。

「兄さんだけ家を買ってもらった」「姉さんだけ大学院に行った」など、どの相続でも、思い出せば、それらしい贈与の1つや2つはあるのではないでしょうか。(特別受益にあたるかどうかは、個別判断が必要です)

こうした相続人の争いを防ぐために、被相続人が遺言などで、特別受益の持ち戻しをしない旨の意思表示をすることがあります。

この行為は、法律上、有効です。(民法第903条第3項)

もし被相続人のこうした意思が確認できれば、特別受益の持ち戻しは免除されます。

なお2019年7月から、婚姻期間が20年以上ある夫婦間での居住用不動産の遺贈や贈与については、持ち戻し免除の意思表示がなくとも、それがあったものと推定するルールが施行されています。(民法第903条第4項)

Recent Entries

-

2026年 01月 01日法務

-

2025年 11月 01日税務

-

2025年 09月 01日税務

-

2025年 07月 01日法務

-

2025年 05月 01日税務